まとまった資産の運用を投資のプロにお任せでき、利回り10%以上と高いリターンが期待できるヘッジファンド。

海外では認知度も高い投資先ですが、日本でも個人の資産運用先として人気が高まっています。

しかし、日本のヘッジファンドは情報が少ないため、投資のハードルが高く感じますよね…

そこで本記事では、ヘッジファンド投資を検討している方向けに、日本国内のおすすめヘッジファンドをランキング形式で紹介します。

また、日本のヘッジファンドの特徴や注意点も解説していますので、ぜひ最後までご覧ください。

| ランキング | ランキング1位 | ランキング2位 | ランキング3位 |

|---|---|---|---|

| 会社名 | ハイクア・インターナショナル | アクション | GFマネジメント |

| 年間利回り | 固定12% | 17.35%(2024年度実績) | – |

| ロックアップ期間 | なし | 1年 | 1年 |

| 投資対象 | ベトナム日系企業 | 日本株式・事業 | 日本株式 |

| 投資手法 | 事業融資 | ・バリュー株 ・事業運用 | ・大型日本株 |

| 最低出資額 | 500万円 | 500万円 | 1000万円 |

| 特徴 | ・毎年12%の固定リターン ・グループ売上25億円のベトナム企業に融資 ・事業融資だから安定してリターンを得られる | ・設立2年目のファンド ・元トレイダーズ証券役員がファンドマネージャー ・昨期実績:年利17.35% ・会社や代表の透明性が高い | ・設立2年目のファンド ・ファンドマネージャーはUBS証券出身 ・日本の大型株でポートフォリオを組む戦略 |

| 詳細 | 解説はこちら | 解説はこちら | 解説はこちら |

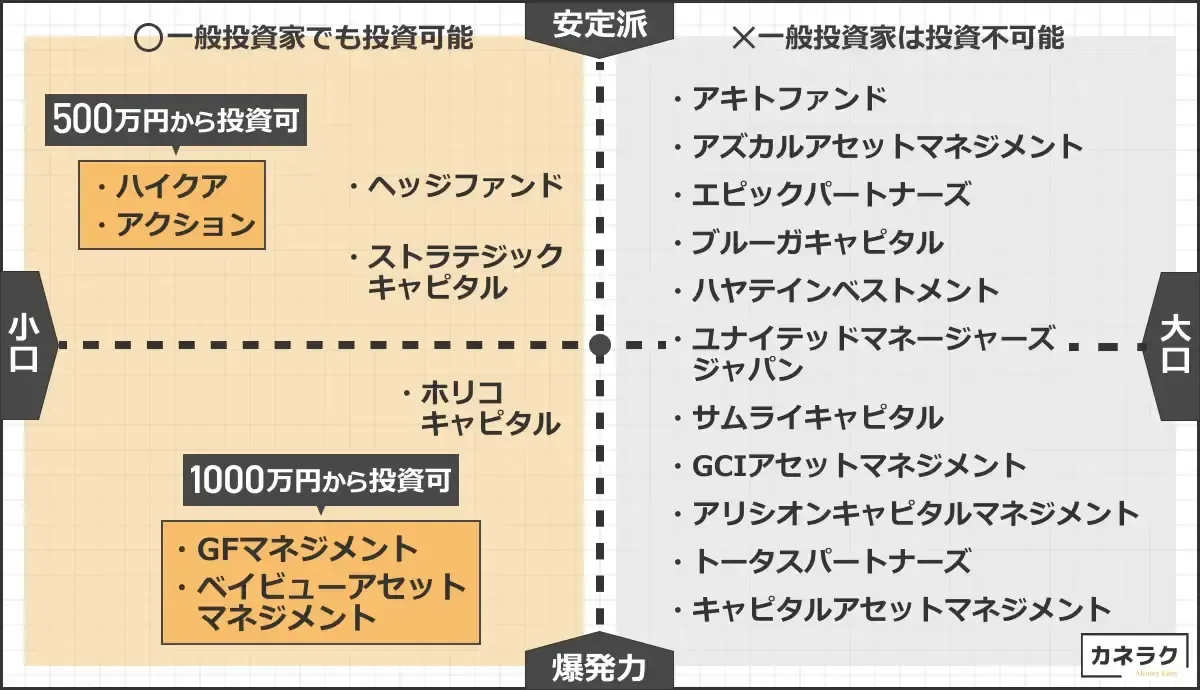

日本のヘッジファンドの選び方と業界早わかりマップ

日本のヘッジファンドに投資をしたいと考えた時に、難しいのがファンドの選定です。

個人投資家がヘッジファンドを選ぶ時には、最低でも以下の基準を見るべきです。

- 個人投資家が出資できるかどうか

- 最低投資額がいくらからか

- 過去の利回りがいいか

とはいえ、日本のヘッジファンドをいくら調べたところで、情報を得るのは簡単ではありません。

そこで、一般投資家目線で日本の主要ヘッジファンド一覧をマトリクス図にまとめてみました。

一覧の右上部分のヘッジファンドが特に日本の一般投資家向けのものになります。

500万〜1000万円の最低投資額は、ヘッジファンド界隈で最も敷居が低い水準。右上に位置しているファンドは、敷居が低い中でも運用成績が良いのでおすすめです。

以下から各ファンドの詳細解説部分にジャンプします。

日本のおすすめヘッジファンド会社ランキング

日本のヘッジファンドは海外のヘッジファンドと比べて、最低投資額が低い・連絡に時差がない・日本語で投資契約を結べることから、日本の個人投資家におすすめです。

この他に重視すべきは以下の4点。

- 収益性

- 安定性

- 投資ハードルの低さ

- 情報の多さ

この章では、上記4点を基準に日本のヘッジファンドをランキング形式で紹介します。

- ハイクア・インターナショナル

- アクション

- GFマネジメント

- ストラテジックキャピタル

- オリエントマネジメント

- ベイビューアセットマネジメント

- ホリコ・キャピタル・マネジメント

- ハヤテインベストメント

- シンプレクス・アセット・マネジメント

- アズカルアセットマネジメント

- エピックパートナーズインベストメント

- GCIアセットマネジメント

1位:ハイクア・インターナショナル|毎年12%の固定リターンが狙える

| 収益性★★★ |

|---|

| ・年間利回り12%(固定) ・年4回の配当が受け取れる |

| 安定性★★★ |

| ・グループ売上25億円を超える「SAKUKO VIETNAM(サクコ)」の会長が代表 ・事業融資だから安定してリターンを得られる ・元本割れリスクがほとんどない |

| 投資ハードルの低さ★★★ |

| ・500万円から投資できる ・出資前に面談で顔を合わせて話を聞くことができる |

| 情報の多さ★★★ |

| ・ベトナムで幅広く事業を展開している ・代表のYouTubeチャンネルやWEB上の記事など露出が豊富 ・面談や事業報告会で詳しい話が聞ける |

ハイクアインターナショナルは、グループ売上25億円を超える「SAKUKO VIETNAM(サクコ)」の事業拡大をサポートする企業です。

「SAKUKO VIETNAM」は2011年に小売業を皮切りにベトナム進出を果たし、わずか13年で日本製品の販売店を40店舗・スイーツ店を11店舗・ホテルを2店舗を展開しました。

ハイクア・インターナショナルに投資した資金は、「SAKUKO VIETNAM」のビジネス拡大費用として貸し出されます。

「SAKUKO VIETNAM」はその資金で事業を拡大し、年率12%のリターンを投資家に還元します。

個人で10%以上の利回りを狙うことはとても難しいので、安定的に年率12%のリターンを受け取れるハイクア・インターナショナルは、とても効率の良い資産運用と言えるでしょう。

ハイクア・インターナショナルの詳しい内容は、「無料面談」で聞くことができるので、まずは下記のボタンからお問い合わせください。

ハイクア・インターナショナルについてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

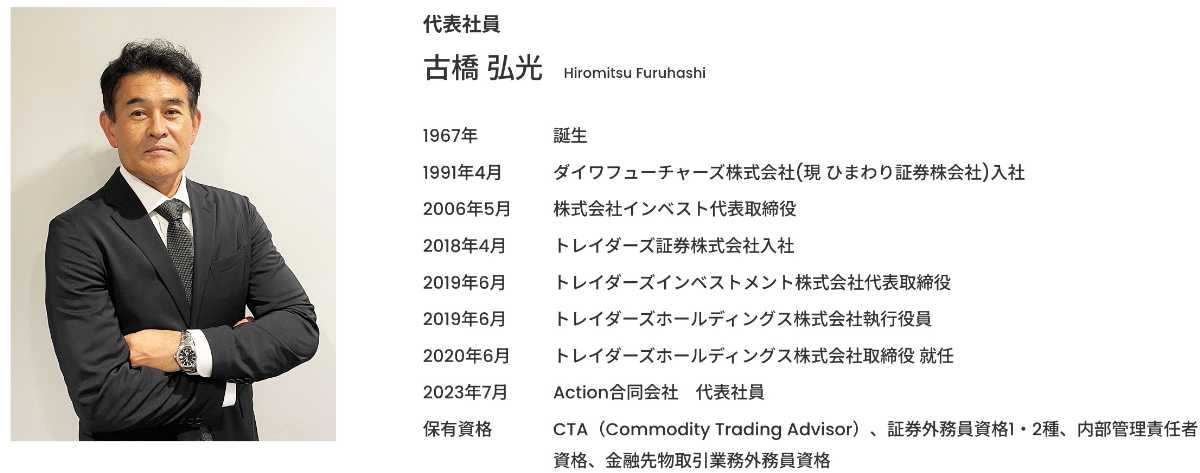

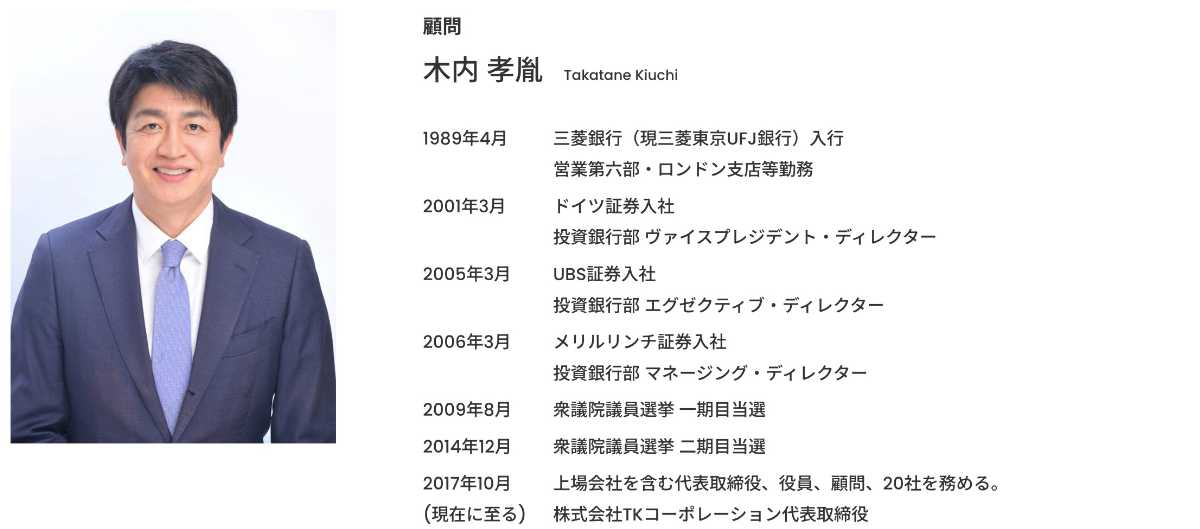

2位:アクション|アクティビスト戦略で年利17.35%(2024年度実績)

| 収益性★★★ |

|---|

| ・年利17.35%(2024年度実績) |

| 安定性★★☆ |

| ・ファンドマネージャーは元トレイダーズ証券役員の古橋弘光氏 ・日本株へのバリュー株投資でリスクを抑える ・成長事業への投資で効率的な運用が可能 |

| 投資ハードル★★★ |

| ・500万円から投資できる ・出資前に面談で顔を合わせて話を聞くことができる ・ロックアップ期間は1年 |

| 情報の多さ★★☆ |

| ・ボードメンバーの経歴がわかる ・問い合わせをすると運用に関する詳細な情報を得られる |

アクションは、元トレイダーズ証券役員の古橋弘光氏がファンドマネージャーを務める日本のヘッジファンド。

日本のヘッジファンドは情報を開示していない業者が多いですが、アクションは役員情報がしっかりと公開されているので、会社の透明性が高く安心できますね。

さらに、アクションはアクティビスト投資を得意としています。

アクティビスト投資とは、投資先の株式を保有し経営改善や事業の見直しを働きかけることで、その企業の価値を高めていく戦略のこと。

アクションは日本のバリュー株(割安株)にアクティビストとして関与することで、年利17.35%(2024年度実績)という成績を残しました。

なお、出資者には四半期ごとに運用レポートが送付されます。機密情報のためここには掲載できませんが、面談では見せてもらえます。

面談は無料ですので、公式サイトから問い合わせてみてください。

アクション合同会社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

3位:GFマネジメント|5年間の運用で277%の成長率

| 収益性★★★ |

|---|

| ・過去5年の年間平均成長率+29% ・運用開始来+277% ※ファンド設立前の運用成績 |

| 安定性★★☆ |

| ・ファンドマネージャーはUBS証券、モルガン・スタンレー証券を経て独立 ・日本大型株の中でも優良株を選定してポートフォリオを形成 |

| 投資ハードル★★★ |

| ・1000万円〜(追加投資は100万円単位で可能) ・出資前に面談で顔を合わせて話を聞くことができる |

| 情報の多さ★★☆ |

| ・問い合わせで運用に関する詳細情報が得られる ・ポートフォリオの内容も知ることができる ・出資すると毎月第3週までに運用レポートが送られてくる |

GFマネジメントは、イギリスのロンドン・スクール・オブ・エコノミクス(LSE)で修士号を取得し、UBS証券の投資銀行部門、モルガン・スタンレー証券の投資銀行本部で経験を積んだファンドマネージャーが運用するヘッジファンド。

ファンドマネージャーは経歴だけでなく実績も優れており、得意とする「日本プライム戦略」では運用開始来+277%という好成績を残した人物です。

なお、日本プライム戦略とは、日本の株式市場に上場されている大型株の中でも、以下の条件を満たしている銘柄に中長期にわたる投資をする戦略です。

- 競合優位性が高いビジネスモデルを有する

- 持続的な事業成長が可能である

- キャッシュフローの創出能力が高い

上記を満たしている優良企業をファンドマネージャーが選び、ポートフォリオを組んでいます。

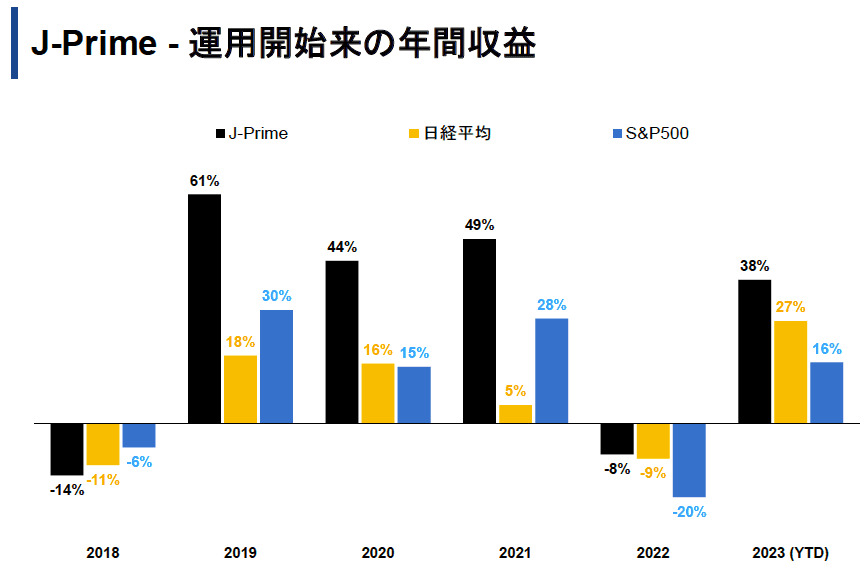

実際の過去の実績は以下の画像の通り。

日経平均やS&P500などの指数を大きく上回る成績を出していることが分かりますね。

なお、2018年と2022年はマイナスを出していますが、それは日本プライム戦略が大型株に投資をする中長期の戦略であるため。

大型株は国の経済政策や市場全体の動きに左右されやすく、リターンに波が出てしまうのです。

ただし、短期的に見ればマイナスですが、長期で見ると圧倒的にプラスだと分かると思います。

さらには、日本プライム戦略が投資するのは3つの条件を満たしている“優良”銘柄です。

そのためある程度下落耐性があり、市場全体が伸びる時は株価指数を大きくアウトパフォームする特徴があるのです。

改めてGFマネジメントの特徴をまとめます。

- 世界でも権威のあるモルガン・スタンレー出身のファンドマネージャー

- 平均年間利回り29%

- 厳しい条件を満たした日本の大型優良銘柄に集中投資

- 中長期のパフォーマンスは良いが短期ではマイナスの可能性もある

- ヘッジファンドの中では安価な1000万円から投資可能

特徴から言えるのは、長期投資でこそ真価を発揮するということ

1年などの短期投資では資産が減ってしまう可能性もありますので、「3~5年の投資で大きく資産を増やしたい」という方にはGFマネジメントがおすすめ。

面談や資料請求は無料ですので、詳しい話を聞きたい方はGFマネジメント公式サイトからお問い合わせしてみてください。

GFマネジメントについてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

4位:ストラテジックキャピタル|アクティビストの先駆者

| 収益性★★☆ |

|---|

| ・利回りは、マイナス23%~プラス76% ・ボラティリティの大きさが懸念 |

| 安定性★★★ |

| ・2012年設立の12年目で金融商品取引業者にも登録している ・東京大学卒、旧村上ファンドの創設者の一人である丸木氏が設立 ・日本株を中心としたバリュー株投資+アクティビスト戦略 |

| 投資ハードル★☆☆ |

| ・10万ドル~(2024年4月1日付けのレートで約1512万円) ・金融資産を5000万円以上保有している人 ・3年以上の投資経験があること ・ロックアップ期間は長めの1年 |

| 情報の多さ★★★ |

| ・資料は英文で提供される ・HP内で現在の投資銘柄やアクティビストとしての活動の内容が確認できるなど情報公開量が多い |

「旧村上ファンド」の創業メンバーであった丸木強氏が率いるストラテジックキャピタルも、2位のアクションと同じく日本バリュー株投資が中心。

企業の資産や財務状況から株価の割高度合い・割安度合いを判断するPBR(Price Book-Value Ratio)が1を下回る「割安」な企業の株を買い付けます。

日本のアクティビスト戦略の先駆者とも言える丸木氏が設立しただけあり、ストラテジックキャピタルも積極的なアクティビスト戦略を展開。

企業側に友好的な対話姿勢を採ることもあれば、TOB(株式公開買付け)などの強硬手段を使うことも多く、ニュースなどで同社や同社が行った株主提案などについての情報も流れてきます。

アクティビスト=活動家、実践主義者という意味で、いわゆる「モノ言う株主」。投資した企業の経営陣に対して、経営改善を促したり、株主還元をより積極的に行うように働きかけます。

そんなストラテジックキャピタルの運用成績はマイナス23%〜プラス76%となっており、良い年は良いものの、ボラティリティが大きいのは不安材料でもあります。

このパフォーマンスのぶれを理解するためにも、ストラテジックキャピタルへの投資を検討する際には、同社のリスクヘッジ対策について詳細に確認する必要があるでしょう。

5位:オリエントマネジメント|成長市場で利益獲得の機会を狙う

| 収益性★★☆ |

|---|

| ・成長率の高い中国株式市場に投資 ・2021年の組成から1年間の通算利回りは約8.2% |

| 安定性★★☆ |

| ・2021年に運用を開始した新生ファンド ・成長率の高い中国株式市場に投資 ・ファンドマネージャーは別の新興国ファンドの運用で+886%の実績 |

| 投資ハードル★★★ |

| ・1000万円~(1000万円以下の出資は相談) ・出資前に面談で顔を合わせて話を聞くことができる ・ロックアップ期間は比較的短い3か月 |

| 情報の多さ ★☆☆ |

| ・組成間もないため口コミ評判は多くない ・問い合わせをすると運用に関する詳細な情報を得られる ・出資後は四半期に一度日本語で運用レポートが発行される |

オリエントマネジメントは、中国株式市場に投資をする日本のヘッジファンドです。

急成長を遂げてきた中国株式市場は2020年以降、米中貿易摩擦・不動産業界の不況・習近平国家主席の権限強化などのマイナス要因により、一時大きく下落したものの2023年は再び回復の見込みが見えています。

中国株式市場の時価総額はすでに日本の株式市場の3倍で、新規上場数が多い、日本と比較して高配当な株式銘柄が多い、株式収益率が高いなど利益獲得の機会が豊富な市場でもあります。

オリエントマネジメントは、そんな高配当であるにも関わらず割安に放置されている株式を探し出し、株価の上昇タイミングで売却して利益を上げています。

同ヘッジファンドは2021年組成と運用歴がまだ短いものの、組成から1年間の通算利回りは約8.2%。同期間中はFRB(米連邦準備制度理事会)の金融引き締め加速や、ゼロコロナ政策による上海のロックダウン、米中貿易摩擦などの影響を受け、上海総合指数がマイナス12%と低迷するなか、オリエントマネジメントは8.2%の利益を上げており、その健闘は十分に評価できるでしょう。

中国の中央銀行であるPBOC(中国人民銀行)は2023年にも金利引き下げによる金融緩和を行っており、中国株式市場には追い風となる環境にあります。

6位:ベイビューアセットマネジメント|日本最大級の独立系運用会社

| 収益性★★☆ |

|---|

| ・ファンドによって運用成績やリスクは異なる ・年利10%程度を目指した運用だが、マイナスの出ている年もある ・運用成績は一般には非公開(問い合わせ要) ・償還済みの「Bayview日本株式ロングショート」は設定来0.46% |

| 安定性★★★ |

| ・1998年設立で金融商品取引業者にも登録している ・自社運用商品~海外他社運用商品まで多彩な商品を取りそろえている |

| 投資ハードル★★☆ |

| ・投資家の大半は機関投資家 ・1000万円~(1000万円単位) ・出資するには投資適格性の確認のため対談で面談が必要 |

| 情報の多さ★★☆ |

| ・機関投資家が大半を占めるため、個人投資家の口コミ評判は多くない ・各ファンド商品の運用者や運用方針についてはホームページで公開 |

ベイビュー・アセット・マネジメントは日本株式・債券などを対象とした自社運用商品に加え、提携の海外籍の運用会社が運用する海外株式や債券、プライベートアセットを対象とした商品も取り扱う「マルチ・ブティック型運用会社」です。

ベイビュー・アセット・マネジメントの運用商品一覧 ※下記クリックで表示されます。

株式

| ロング |

|---|

| ・★厳選日本中小型株式(現在新規の買付停止中) ・厳選米国中小型成長株式 ・USバイオ・ベンチャー(2018年募集終了) ・厳選米国バリューアップ株式 ・厳選米国小型バリューアップ株式 ・USマイクロキャップ株式 |

| ロング・ショート |

| ・★Bayview日本株ロングショート ・★ニュー・アルフェックス ロングショート |

| スマートベータ |

| ・日本高配当株式ボラティリティ・ウェイト ・米国高配当株式ボラティリティ・ウェイト ・米国配当アクセラレーター ・★Victory/AAA日本高配当株式ダイナミックヘッジ ・★Victory/AAA米国高配当株式ダイナミックヘッジ |

債券

| ロング |

|---|

| ・米国政府機関保証短期債券 |

| ロング・ショート |

| ・Victory 米国地方債 |

| 金利上昇リスク対応 |

| ・★欧州国債ロング・ショート ・★米国長期国債インカム(金利上昇リスク対応型) |

マルチ・アセット

| アクティブ・アセット・アロケーション |

|---|

| ・★アクティブ・アセット・アロケーション(AAA) |

| キャッシュ・マネジメント |

| ・★キャッシュ・マネジメント |

プライベート・アセット

| クロスオーバー |

|---|

| ・Crosslink Crossover シリーズ(現在新規の買付停止中) |

| ベンチャーキャピタル |

| ・Crosslink Venturesシリーズ(現在新規の買付停止中) ・GoAhead Ventureシリーズ |

| ファンド・オブ・ファンズ |

| ・Horsley Bridge Venture シリーズ ・Horsley Bridge Growth Buyout シリーズ |

| サプライチェーンファイナンス |

| ・Siegfried Supply Chain Financeシリーズ |

同社は20年以上の運用歴があり、契約資産残高は7400億円と日本最大級の独立系運用会社でもあります。

豊富な運用経験と多彩な商品ラインナップが魅力の同社ですが、各ファンド全ての運用利回り(目標は年利10%程度)は一般には公開されておらず、また顧客における個人投資家の割合が少ないことから、詳細情報を知るには問い合わせが必要です。

例えば償還済みでパフォーマンスが公表されている「Bayview日本株ロングショート」ファンドは2013年~2021年の9年間の年率が0.46%、また2018年に募集の終了したUSバイオ・ベンチャーは現時点で設定来の年率がー2.18%となっており、非常に苦しい運用であったことが分かります。

一方、USマイクロキャップ株式ファンドは年によってボラティリティが大きいですが、設定来の年率は11.9%と長期的には好調な成績を残しています。

このようにヘッジファンドによって運用利益は様々ですから、海外ヘッジファンドの出資に挑戦してみたい方、20年の運用歴のある大手運用会社に資産を預けてみたいという方は、各ファンドの利回りや投資額について問い合わせしてみてください。

7位:ホリコ・キャピタル・マネジメント

| 収益性★★☆ |

|---|

| ・投資顧問の形態柄、パフォーマンスなどの情報はない |

| 安定性★★★ |

| ・モーサテなどへの出演でお馴染みの堀古英司氏のファンド |

| 投資ハードル★☆☆ |

| ・個人でも相談可能 |

| 情報の多さ ★★☆ |

| ・投資顧問であることから投資情報は外部に出ない ・堀古 英司氏の情報は多い |

ホリコ・キャピタル・マネジメントは、堀古英司氏が代表を務める会社です。

2023年にはUSA TODAYの「BEST FINANCIAL ADVISORY FIRMS 2023」を受賞しています。

運用実績は公開されていませんが、堀古英司氏はモーサテに出演し米国の株価指数の動きを高い精度で当てるなど個人投資家の間では非常に有名な人物です。

個人投資家でも公式ページから資産運用の相談ができるため、気になる方は問い合わせてみましょう。

8位:ハヤテインベストメント

| 収益性★★☆ |

|---|

| ・直近のデータがなく測定不可 (2020年までの平均年利は7~8%ほど) |

| 安定性★★☆ |

| ・中小型株への投資がメインのため波はある |

| 投資ハードル★☆☆ |

| ・個人でも相談可能 |

| 情報の多さ ★★☆ |

| ・主な顧客は機関のため評判はあまりない ・情報はあまり出回っていない |

ハヤテインベストメントは、杉原行洋氏が率いるヘッジファンド会社です。

杉原行洋氏は東大出身でゴールドマンサックスに入社し、タワー投資顧問を経てハヤテインベストメントを創業しています。

ハヤテインベストメントは、緻密な分析を駆使し上場している中小型株をメインに投資しています。

近年では、ハヤテグループとしてプロ野球の2軍球団を持つなど投資以外でも話題になっているファンドです。

個人でも投資可能なため、出資を検討している方は問い合わせてみてはいかがでしょうか。

9位:シンプレクス・アセット・マネジメント株式会社

| 収益性★★☆ |

|---|

| ・閲覧可能なデータなし |

| 安定性★★★ |

| ・日興証券が出資している大規模ファンド |

| 投資ハードル★★★ |

| ・同社が出しているETFは簡単に売買が可能 |

| 情報の多さ ★★☆ |

| ・ヘッジファンドとしての情報は少ない ・運用するETFの情報は簡単に入手可能 |

シンプレクス・アセット・マネジメントは、水嶋浩雅氏が代表を務める会社です。

ソロモンブラザーズの債券アービトラージグループに日興証券が出資する形で設立されました。

債券や株式の運用を得意としていて、今までに有価証券報告書内で大量保有報告をした会社は100社を超えます。

主に機関投資家の出資を受けたり、ETFの組成と運用を行っている同社。

ETFは20銘柄を組成しており、特にレバレッジETFは個人投資家が短期で購入するなど親しまれている銘柄です。

また、公募ファンドも2つ運用しているため、気になる方は公式サイトからご覧ください。

10位:アズカルアセットマネジメント

| 収益性★★☆ |

|---|

| ・過去に60%のハイリターンを出したことがある |

| 安定性★★★ |

| ・2024年の2月時点で運用資産残高800億円 |

| 投資ハードル★☆☆ |

| ・個人投資家の出資はかなりハードルが高い |

| 情報の多さ ★☆☆ |

| ・運用や実績に関する情報は少ない |

アズカルアセットマネジメントは、2005年に設立された国内では老舗のヘッジファンド会社です。

2024年の2月時点で運用資産残高は800億円に登り、日本国内では屈指の規模になっています。

投資先は世界中の金融商品ですが、中でも下落するリスクが限定的でありながら、上昇余地の大きいものに投資をする非対称性投資を戦略としています。

それがアズカルアセットマネジメントが安定したリターンを出せる秘訣です。

また、ファンドマネージャーは同社の代表取締役でもある稲葉真行氏です。

「スイス野村バンク」→「野村アセットマネジメント」→スイスの老舗プライベートバンクである「ロンバー・オーディエ」という申し分ない経歴を持っています。

主な顧客は上場企業オーナーや学校法人、公益法人のため個人での出資はかなりハードルが高いですが、気になる方はまずは相談してみましょう。

11位:エピックパートナーズインベストメント

| 収益性★★☆ |

|---|

| ・低リスク運用で安定したリターンを実現 |

| 安定性★★★ |

| ・2005年設立の老舗ヘッジファンド |

| 投資ハードル★★☆ |

| ・投資顧問契約も可能 ・個人投資家でも相談しやすい |

| 情報の多さ ★☆☆ |

| ・運用や実績に関する情報は少ない |

ヘッジファンド会社ランキング12位は、エピックパートナーズ。

エピックパートナーズは、2005年に設立された日本国内では老舗と呼べるヘッジファンドです。

同ファンドを率いるのは武 英松氏で日興証券やUBS証券で経験を積まれています。

投資戦略は、リスクを抑えたマーケットニュートラル戦略やペアトレーディング戦略。

同数の買いと売りの注文を入れる両建てなどの手法を駆使してリスクを徹底的に低くしています。

そのような運用スタイルから、エピックパートナーズは非常に安定した利回りを実現しています。

投資顧問契約を受け付けていることから、個人投資家でも相談しやすいヘッジファンドと推測ができますが、出資のハードルは低くはないでしょう。

とはいえ、勝率が高い戦略を持っているため、気になるかたはまずは投資顧問契約について問い合わせてみてはいかがでしょうか。

12位:GCIアセットマネジメント

| 収益性★★☆ |

|---|

| ・ヘッジファンド部門は多くの賞を受賞 ・運用する投資信託の収益性はいまいち |

| 安定性★★★ |

| ・2000年設立の老舗運用会社 |

| 投資ハードル★☆☆ |

| ・運用している投資信託は簡単に購入できる |

| 情報の多さ ★★☆ |

| ・投資信託の情報は豊富 |

GCIアセットマネジメントは、山内英貴氏が率いるヘッジファンド会社です。

同社のヘッジファンド部門は、絶対収益戦略として9つの戦略を元に運用をしています。

それぞれの運用戦略で「Asia Hedge Awards」や「Eureka Hedge Awards」、「HFM European Performance Awards」など複数の賞を受賞。

日本だけでなく国際的にも認められているヘッジファンドと言えるでしょう。

そのほかにGCIアセットマネジメントは、以下の3つの投資信託を運用しています。

- GCIエンダウメントファンド(成長型)

- GCIエンダウメントファンド(安定型)

- マルチアセット・ストラテジーファンド(愛称:なごみの杜)

個人投資家がアクセスしやすいのは、やはり投資信託です。

ヘッジファンドへの出資も不可能ではないので、気になる方はぜひ一度問い合わせてみてはいかがでしょうか。

日本国内のおすすめファンド比較一覧【2025年】

日本国内のおすすめヘッジファンドのランキングで比較したポイントを一覧表でおさらいします。

ランキング | 1位 ハイクア・インターナショナル | 2位 アクション | 3位 GFマネジメント | 4位 ストラテジック キャピタル | 5位 オリエント マネジメント | 6位 ベイビュー・ アセット・マネジメント |

|---|---|---|---|---|---|---|

| 収益性 | ★★★ | ★★★ | ★★★ | ★★☆ | ★★☆ | ★☆☆ |

| 安定性 | ★★★ | ★★☆ | ★★☆ | ★★★ | ★★☆ | ★★★ |

| 投資しやすさ | ★★★ | ★★★ | ★★★ | ★☆☆ | ★★★ | ★★☆ |

| 情報の多さ | ★★★ | ★★☆ | ★★☆ | ★★★ | ★☆☆ | ★★☆ |

| お問い合わせ | 公式HP | 公式HP | 公式HP | 公式HP | 公式HP | 公式HP |

いずれにせよ私募系ヘッジファンドを検討する際には、問い合わせして正確な情報を入手することが大切です。

ヘッジファンド側からいただいた情報を元に、自分でも周辺情報について調査を行い出資判断をするようにしましょう。

【厳選2社】初心者向けおすすめヘッジファンド【個人投資家OK】

前章でおすすめヘッジファンドを紹介しましたが、

「会社が多すぎて選べない」

「すべての会社に問い合わせるのは大変」

と思いませんでしたか?

そこで本記事では投資初心者向けに、特におすすめのヘッジファンドを2社に厳選して紹介します。

| 会社名 | 公式 | 最低投資額 | 期待年利 | 特徴 |

|---|---|---|---|---|

| ハイクアインターナショナル | 公式 | 500万円 | 12% | 新興国×融資で安定のリターン |

| アクション | 公式 | 500万円 | 17.35%(昨年度実績) | バリュー株・事業投資 |

5社以上のヘッジファンドに相談するのは時間もかかり大変ですが、2社であればそれほど時間もかからないので可能ではないでしょうか?

せっかく大切なお金・資産を預けるのであれば、2社ともに相談し、信頼できる会社に出資するのがおすすめです。

2社に分散投資してポートフォリオを充実させてもよいでしょう。

それぞれどのような人におすすめのヘッジファンドなのか、以下にまとめました。

- 500万円ほどから投資したい

- 大きな利益より堅実な運用をしたい

- 元本割れはなるべく避けたい

- 事業の透明性がが高い投資先で運用したい

- 投資初心者にやさしいヘッジファンドがいい

- 500万円から運用したい

- 金融市場や事業に投資しているファンドで運用したい

- 大きいリターンの可能性を模索したい

- 投資初心者にやさしいヘッジファンドがいい

公式:アクション

両社とも無料の資料請求や運用相談(オンライン可)ができますので、上記公式サイトから問い合わせてみてください。

日本でもヘッジファンドの存在感が高まっている

ヘッジファンドは海外では認知度が高い投資先ですが、近年において日本でも個人の資産運用先として人気が高まっています。

ここでは、日本でもヘッジファンドの存在感が高まっている理由を解説します。

ヘッジファンドの概要と海外/日本での市場規模

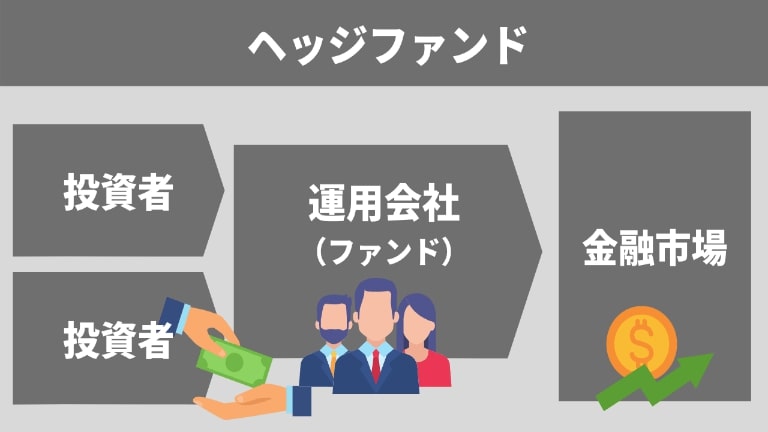

ヘッジファンド(Hedgefund)とは、投資家から集めた資金を株式、債券、為替、先物商品など幅広い金融商品に投資し、市場の良し悪しに関わらず常に利益を追求する(=絶対収益)ファンドです。

ヘッジファンドの始まりは1949年のアメリカ、元コロンビア大学教授で金融ジャーナリストであったアルフレッド・W・ジョーンズ(Alfred Winslow Jones)がロング・ショートポジション戦略を採るファンドを組成して運用を始めたのが始まりと言われています。

(引用:A.W. JONES ADVISORS LLC)

富裕層や機関投資家の資産運用先としてアメリカを中心に発展きしてきたヘッジファンドは、その圧倒的な資産力と桁違いの利回りで今や世界の金融市場や経済活動において大きな存在感を示しており、世界のヘッジファンド市場規模は約4兆6,000億米ドルに膨れ上がっています。

日本の1年の国家予算(一般会計と特別会計の合計)が約300兆円と言われていますから、軽く2倍以上という計算になります。

日本ではまだ馴染みの薄い人も多いヘッジファンドですが、実は日本でもすでに2000年ごろから年金基金や銀行、保険会社、大学など投資先ポートフォリオの一つとして定着しています。

またヘッジファンド発展の波はゆるやかに日本の富裕層や一般の人の間にも広がっており、昨今では日本で組成された和製ヘッジファンドへの投資人気も高まっています。

日本のヘッジファンド市場規模は本場アメリカとは比べ物にならないほど小さいですが、日本の個人投資家でもアクセスしやすいことや、最低投資額のハードルが低めに設定してあることから、一般の人の資産運用先としても徐々に広がっているのです。

日本でヘッジファンドに投資するメリット

ヘッジファンドはアメリカが本場とはいえ、日本でヘッジファンドに投資するメリットは十分にあります。

ヘッジファンドのメリットはやはり利回りの高さとリスクヘッジの両立です。

ヘッジファンドだからこそ実現できる高利回りとリスクヘッジ

ヘッジファンドは、限られた少数の投資家から資産を集め、高い投資手腕を持つファンドマネージャーが手数料と引き換えに運用を代行し、運用利益を投資家に還元するという仕組みを採っています。

同じくファンドマネージャーに運用を任せられる投資信託と混同されることがありますが、ヘッジファンドと投資信託では以下のような違いがあります。

| ヘッジファンド | 投資信託 | |

|---|---|---|

| 募集形式 | 50人以下の限られた一部の投資家から出資を受ける私募 | 50人以上の不特定多数の投資家から出資を募る公募 |

| 投資先 | 伝統的資産の枠を超え幅広い金融商品に投資するオルタナティブ投資 | 株や債券などの伝統的資産 |

| 運用手法 | 信用取引やレバレッジの使用など高度で多様な手法を駆使 | 信用取引やレバレッジは基本出来ない |

| 運用目標 | 市場の良し悪しに関わらず利益を目指す絶対収益 | 市場の指標を上回ることを目標とする相対収益 |

| 期待運用利回り | 10%以上も期待可能 | 3~5% |

| 手数料 | 成功報酬 | 一定の手数料 |

| 最低投資額 | ※日本のヘッジファンドの場合1000万円~ | 数百円~ |

| 投資コスト | 高い | 低め |

ヘッジファンドの特徴としてしばしば特筆される点としては、10%を超える高利回りを期待できることが挙げられますが、ヘッジファンドの魅力は高い利回りだけではなく、ボラティリティ(変動リスク)を抑えた安定した運用ができることです。

上の表で示した一つ一つの要素がこれらのヘッジファンドの利点に繋がっています。

まず、私募形式を採用し限られた投資家から資産を預かり運用するヘッジファンドは、投資信託のように金融庁から厳しい投資制限を受けることがないため、高度で多彩な運用手法を使用でき、投資先商品も多岐にわたります。

なかでもヘッジファンドの代表的な投資戦略であるロング・ショートでは、市場の下落局面では空売りで買い入れ(=ショート)、上昇局面では売りを入れる(=ロング)ヘッジファンドならではの投資手法を用います。

この手法のために、投資信託では損失を回避できないような下落相場でも、ヘッジファンドは下落相場を逆手にとり、ショートポジションで利益を生みだすのです。

- ロングショート

- マーケットニュートラル

- イベントドリブン

- グローバルマクロ

- マネージドフューチャーズ

- マルチストラテジー 等

これらの柔軟な投資戦略でヘッジファンドはどのような市場環境でも利益を狙う(=絶対収益)ため、必然的に利回りは投資信託よりも高くなりやすいというからくりです。

またヘッジファンド・リサーチ社作成のグローバルヘッジファンド指数によると、2003年から2021年までの18年間において、リスクを数値化した標準偏差が1.5%だったそう。

日経平均株価に連動するインデックスファンドの多くは標準偏差が17%程ですので、ヘッジファンドがいかにリスクヘッジに長けているかが分かるでしょう。

投資信託の基本的な投資先である株式や債券がリーマンショックを景気に軒並み下落した2008年は、特にヘッジファンドの有効性が際立った年になりました。

当記事で1位として紹介しているハイクアインターナショナルは、ベトナムで急成長中の会社サクコベトナムのオーナーが運営している会社です。

ハイクアインターナショナルからサクコベトナムに企業間融資をした利息として、年利12%の安定的なリターンを得ることができます。

ハイクアインターナショナル自体の運営歴はまだ長くはありませんが、サクコベトナムはビジネス開始から10年以上経ち、売上は年商25億円以上。

同社は更なる成長のため、新たなビジネスの立ち上げを進めています。そのためにハイクアインターナショナルを立ち上げ、事業融資をしているのです。

融資という性質上、投資よりも不確実性は低減され、より安定したリターンを得ることができます。

リスクを抑えつつ、高利回りを実現したいのであればハイクアインターナショナルはおすすめの投資先です。

日本のヘッジファンドは一般の個人投資家でもアクセスしやすい

限られた少数の投資家から資産を集めるヘッジファンドでは、十分な運用資産を確保するために投資家一人あたりの最低投資額が高くなります。

海外の有名なヘッジファンドだと億単位は当たり前。日本の個人投資家が出資するのは容易ではありません。

一方で日本の私募ヘッジファンドの場合は、最低投資額が500万円〜と個人でも比較的投資しやすいのが特徴です。

日本のヘッジファンド投資で注意するべきこと

これまでの内容から、海外ヘッジファンドよりも身近で、高利回りを期待できる日本のヘッジファンドへの出資を検討した人もいるでしょう。

しかし、これまで日本の人々にとってヘッジファンドは馴染みが薄かっただけに、情報不足や認識の間違いからトラブルになることも少なくありません。

そこでここでは、ヘッジファンド投資を始める前に認識しておくべきことを3つお伝えします。

- 手数料はそれなりに掛かることを理解する

- 長期運用を前提として預ける

- リスクを抑えた安全なファンドに投資する

手数料はそれなりに掛かることを理解する

ヘッジファンドによって手数料率は異なりますが成功報酬20%、信託報酬2%が一般的です。

投資信託の信託報酬は年0.5%~2%ですので、こちらには際立った違いはありませんが、成功報酬の20%はかなりのまとまった額になります。

ただしヘッジファンドの成功報酬は、運用で利益が出た場合にのみ運用益に対してかかるため、運用成績がマイナスの場合には発生しません。

さらにハイウォーターマーク方式を採用している場合、たとえプラス運用でも過去最高益を更新していなければ成功報酬はかからない仕組みになっています。

また成功報酬はヘッジファンドのファンドマネージャーのインセンティブであり年収に直結するため、ヘッジファンドの高い運用利回りに繋がっているともいわれています。

日本のヘッジファンドに投資をする際には、問い合わせの際に手数料体系をしっかり確認してください。

過去の運用成績を参考に成功報酬や信託報酬を払ったのちにいくら利益が残るかを想定し、ご自身の資産の増え方をシミュレーションしておくと良いでしょう。

長期運用を前提として預ける

前提として、ヘッジファンドは比較的長期で利益を狙う戦略を採用する場合が多いです。

短期投資で利益を上げようとすると、高いレバレッジを使用したり、ボラティリティの大きい市場への投資が必要となるため、高額資産の運用には特に高いリスクが伴います。

FXのデイトレーディングのように短期間で資産を増やしたいと考えている人には不向きだということを理解しておきましょう。

また、投資家一人当たりの最低投資額が高額になるヘッジファンドでは、頻繁な解約による運用資産の増減を避けるため、解約や換金のタイミングは四半期に一度などと制限がかけられています。

投資信託のように好きなタイミングで換金できるわけではないため、長期的な資産運用計画のもとでヘッジファンドに出資する必要があります。

リスクを抑えた安全なファンドに投資する

安全なヘッジファンドの定義としては、「投資先や運用手法の危険性が低く運用成績が安定しているファンド」、「運用の実態や実績があり詐欺の危険性が低いファンド」の2点が挙げられます。

ヘッジファンドは一般的に運用についての情報公開義務がないことや、情報開示により運用手法を真似・妨害されることを防ぐ目的で詳細情報の公表を避けることから、その実態を明確に把握するのは容易ではありません。

そのためヘッジファンド投資をする際には、以下を徹底的に行って安全なヘッジファンドを見極めることが大切です。

- ヘッジファンドの仕組みを十分に理解する

- インターネット上で関連の情報(SNSなどの口コミ評判も含む)を調査する

- ヘッジファンド側へ問い合わせて、詳細な運用情報を確認する

- 得た運用情報が投資先の相場と大きな乖離がないか自分でも調査する

- 実際に面談してリスク管理の方法や契約・手数料・解約タイミングなどを確認する

投資の神様と呼ばれるウォーレン・バフェット(Wallen Buffet)も以下のような言葉を残しています。

気になるファンドや投資先候補が決まったら、まずはファンド側と面談をしてより詳しいデータを収集したうえで投資するかどうか時間をかけてじっくり検討すると良いでしょう。

なお、「ヘッジファンドで資産運用したいけど、破綻リスクは極力避けたい」という方にはハイクアインターナショナルがおすすめです。

ハイクアインターナショナルは、金融市場で資金をリスクに晒さず、既に莫大な結果を出しているサクコベトナムというベトナム籍の日系企業に融資するファンド。

ヘッジファンドの資金運用は戦略がハマらなければマイナスになる可能性もあります。

しかしハイクアインターナショナルの場合は、既にベトナムの現地に根付いた収益基盤があるのです。

ビジネスの成長を加速させるために出資を募っているので、破綻リスクを避けたいのであればおすすめできるでしょう。

ヘッジファンドに日本で投資するには

上記で紹介した方法以外にも、日本国内でヘッジファンドに投資する方法はあります。

ここでは最後に、日本でヘッジファンドに投資する3つの方法をご紹介します。

私募ファンドに直接問い合わせをする

まず一つ目は上でも紹介した「私募ヘッジファンドに直接問い合わせする」方法。

基本的な投資の流れとしては、

- ホームページから問い合わせして、資料請求や面談申請を行う

- 対面やズームなど面談を行い、情報のヒアリングを行う

- ヘッジファンド側の運用方針やパフォーマンスに納得できれば、出資契約を行う

- 指定口座に入金

プライベートバンクの投資一任サービスを通して購入する

プライベートバンクとは一定以上の資産を有する富裕層に対して、資産の全般的な管理サービスを提供する機関です。

日本でプライベートバンクサービスを提供する金融機関としては、クレディ・スイス証券、三菱UFJモルガン・スタンレー証券、UBS証券、野村證券などが有名です。

プライベートバンクでは、資産運用、税務関連のアドバイス、資産継承コンサル、高級所用品のオークション代理などのサービスの他に、投資一任勘定の中で海外ヘッジファンドへの投資も可能です。

日本のヘッジファンドよりも規模の大きい海外ヘッジファンドにアクセスできるメリットがある一方で、日本のプライベートバンク利用の相場は5000万円程から。

またプライベートバンクはコミッション契約のあるヘッジファンドを中心に薦めてくる場合もあるためポジショントークにも注意が必要でしょう。

投資助言会社を通して購入する

日本でヘッジファンドを紹介してくれる投資助言会社としては、ヘッジファンドダイレクトなどが有名です。

投資助言会社から実績のある海外ヘッジファンドへのアドバイスを受け、投資自体は直接顧客が行います。

最低投資額は選ぶヘッジファンドによって変わりますが、相場は15万ドル(2024年6月12日現在のレートで約2359万円)程です。

また投資助言会社を通してヘッジファンドに投資する際は以下のような手数料が発生しますので、投資助言会社を通してのヘッジファンド投資に関心のある方は会社に詳細を確認してみてください。

- 投資助言料(初年度・2年目以降~)

- 行政書士費用

- 海外送金手数料

- ヘッジファンドの管理報酬・成功報酬

- 解約手数料

いずれの方法にも一長一短ありますので、あなたの資産状況や運用方針に合う投資方法を探すことです。

日本のヘッジファンドランキングに関するQ&A

日本国内のヘッジファンド投資や、ヘッジファンド会社に関するQ&Aを紹介します。

「ヘッジファンドはおすすめしない」と言われました

「ヘッジファンドはおすすめしない」と言われる主な理由は、「手数料の高さ」「詐欺リスク」「破綻リスク」の3つです。

手数料が高くても、実質利回りが高ければ問題ありませんし、詐欺はもってのほか。破綻リスクが不安な場合は、営業歴の長いヘッジファンド会社を選びましょう。詳細は以下の記事で解説しています。

個人でも投資できるヘッジファンドを教えてください

当記事で紹介している以下のヘッジファンド会社は、個人投資家でも出資可能です。

ヘッジファンドで大損することはありますか?

どのような相場環境でも絶対収益を目指すヘッジファンドでも、マイナス運用になってしまうことはあります。とはいえマイナス幅は小さく、期間は短いのが一般的です。

なぜなら中長期的にマイナス運用が継続しているとヘッジファンドとして営業を続けられないから。

ヘッジファンドで大損が出た事例については以下の記事で解説しています。

国内ヘッジファンドランキングまとめ

本記事で、ヘッジファンドの概要や市場規模、日本で投資できるおすすめヘッジファンドランキング、投資における注意点などを解説しました。

もちろんご自身の投資戦略や投資金額などによってどんなヘッジファンドが適しているかは変わってきますので、本記事でご紹介した情報を参考にご自身でも調査の上よりヘッジファンドへの知識を深めてみてください。

繰り返しになりますが、ヘッジファンドはネットで手に入れられる情報が限定的という特性があるため、気になるファンドや投資先候補が決まったら、まずはヘッジファンド側と面談をしてより詳しいデータを収集したうえで、投資するかどうか時間をかけてじっくり検討すると良いでしょう。