2023年に設立されたヘッジファンド「GFマネジメント合同会社」。

「J-prime戦略」という独自の戦略を採用し、日本の大型株に投資を実施。

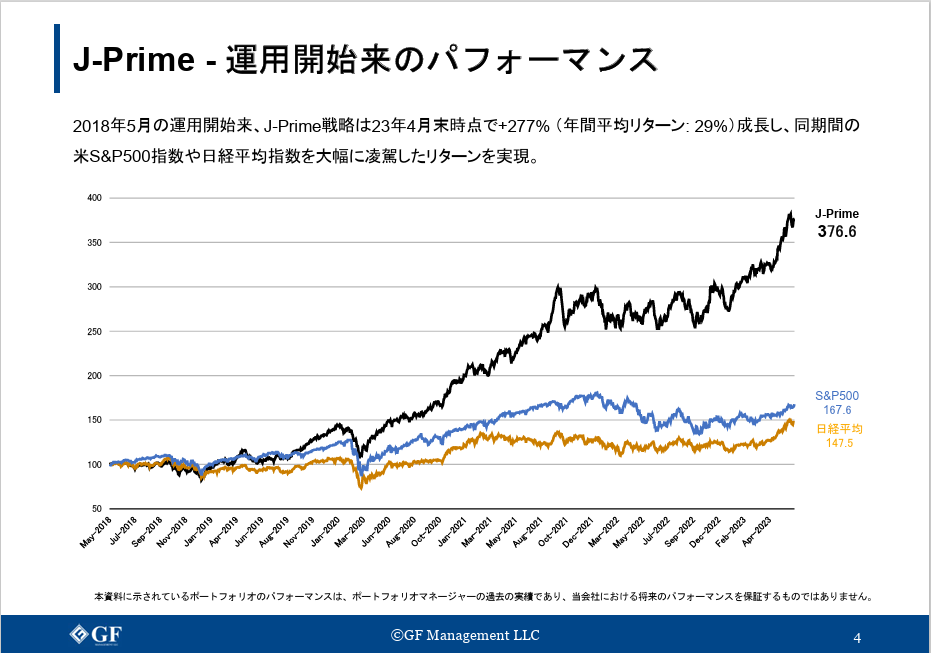

過去のファンドマネージャーのポートフォリオでは、+277%(年間平均リターン:29%)のハイリターンを達成しました。

本記事ではそんなGFマネジメントの実態や「J-prime戦略」の詳細、出資の方法まで詳しく解説しています。

ヘッジファンドでの資産運用をご検討の方は是非参考にしてください。

GFマネジメント合同会社はどんなヘッジファンド?

まずはGFマネジメント合同会社の基本情報について確認をしていきます。

会社概要

| 会社名 | GF Management合同会社 |

| 代表 | 田尻光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年3月20日 |

| 平均利回り | 2018年5月開始以来+277% 年間平均リターン:29% ※ファンドマネージャーの過去の実績 |

| 投資対象 | 日本大型株 |

| 運用戦略 | J-Prime戦略 |

| 最低投資額 | 1口100万円 原則10口からの受け入れ |

| ロックアップ期間 | 解約できるのは12月末日のみ |

| 各種手数料 | 振込手数料 社員権発行手数料 年間管理手数料 (中途解約手数料) |

| 公式サイト | https://gfmgmt-llc.com/ |

GFマネジメント合同会社(以下、GFマネジメント)は2023年に設立された新しいヘッジファンドです。

続いて代表とファンドマネージャーの詳細を見ていきます。

代表・ファンドマネージャー

GFマネジメントの代表とファンドマネージャーの詳細は以下の通りです。

| 代表:田尻光太朗氏 | ファンドマネージャー |

| 国内大手エレクトロニクス企業にて大型家電量販店向け営業部門に所属 営業企画・提案において本社賞を2度受賞 | 英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得 UBS証券の投資銀行部門入社 モルガン・スタンレー証券の投資銀行本部入社し、テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当 運用業に軸足を移すため、シンガポールへ拠点を移動 シンガポールのファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当 2018年 独立 外部資金を調達し、日本株と米株の運用を開始 日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。 |

GFマネジメントの代表 田尻氏は上記の通り腕利きの営業マンではあるものの、運用のプロではありません。

そのため、GFマネジメントの運用はファンドマネージャーが担当します。

ファンドマネージャーはUBS証券やモルガン・スタンレー証券を始めとした、金融業界で豊富な経験をお持ちの方。

田尻氏は以前から交流のあったファンドマネージャーをヘッドハンディングし、GFマネジメントを設立したそうです。

ちなみにGFマネジメントへの出資の前には必ず面談を行う必要がありますが、面談については田尻氏が担当しています。

ファンドマネージャーの過去の運用実績

GFマネジメントは2023年に設立された新しいヘッジファンドであるため、GFマネジメント自体の運用実績はありません。

そのためファンドマネージャーの過去の運用実績を運用の目安として提示しています。

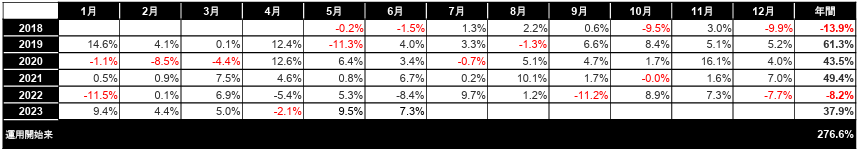

ファンドマネージャーの過去の運用実績は以下の通りです。

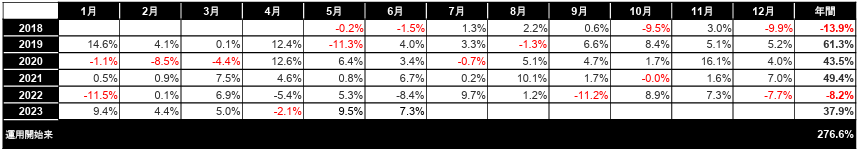

運用開始以来+276.6%、年間平均リターンは29%と素晴らしい成績。

例えば1000万円をGFマネジメントで運用していた場合、3770万円になっている計算です。

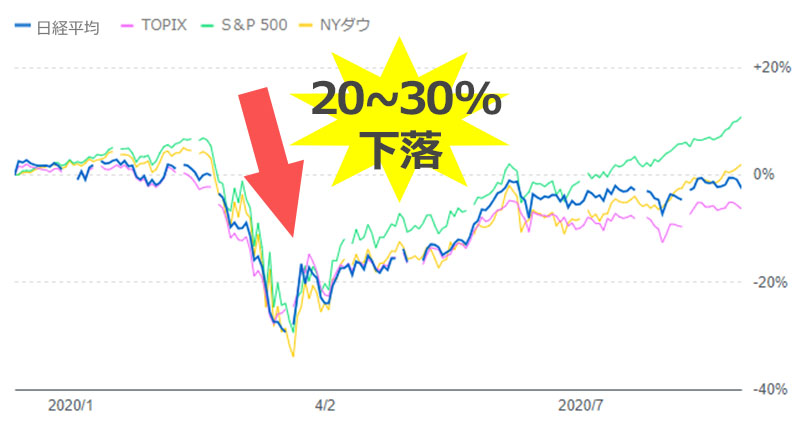

特に注目していただきたいのが、2020年の運用成績。2020年と言えばコロナショックで世界中の金融市場が大暴落をしました。

以下は日経平均、TOPIX、NYダウ、S&P500の指標です。

そんな中でもファンドマネージャーの2020年の運用成績は+43.5%と、下落耐性があるだけでなく資産をプラスにする余力まであることが分かります。

一方で2018年と2022年にはマイナスの経験も。

後ほど詳しく説明しますが、GFマネジメントは日本株式への投資となるため、日本や米国を中心に海外の金融政策などの影響を受けて一時的にマイナスになってしまうこともあります。

ただし、もう一度「J-Prime運用開始来のパフォーマンス」のグラフを見ていただきたいのですが、マイナスになったとは言えS&P500や日経平均株価を大幅に上回る位置での下落です。

また短期での運用ではマイナスになる可能性があるものの、運用開始から長期で運用した場合には2度のマイナスを上回る+276.6%という驚異の成績を達成できています。

これは投資の基本とも言えますが、GFマネジメントでは長期運用をすることで資産もプラスになる可能性が高くなると言えるのですね。

GFマネジメントの過去の実績について、+276.6%を達成できた要因や2度のマイナスを経験した要因など詳しいポートフォリオを知りたいという方は直接聞いてみると良いでしょう。

GFマネジメント合同会社が「合同会社」を採用する理由

ここでGFマネジメントが「合同会社」形態を採用する理由を解説していきます。

GFマネジメントの会社形態は、「合同会社」です。

通常、証券会社などでファンドを作って出資者を募る場合、金融商品取引業の登録が必要となります。

しかし、金融商品取引業の登録には膨大な時間と資金が必要です。

例)第一種金融商品取引業の登録要件

- 取締役会及び監査役又は委員会設置会社の株式会社であること

- 純資産及び資本金が5000万円以上あること

- 自己資本規制比率120%以上であること

- 主要株主が一定の欠格者でないこと

- 第一種金融商品取引業を的確に遂行するに足る人的構成を有すること など

また金融商品取引業に登録しているということは金融庁からのお墨付きがあることを意味しますが、その代わりに金融庁からの監視を受けて駆使できる投資戦略に制限がかけられてしまい、金融市場が下落局面である場合に利益を上げにくいなどといった短所も持ち合わせます。

一方のGFマネジメントでは、合同会社の社員権を投資家に販売する「社員権募集スキーム」で出資者を募集します。

「社員権募集スキーム」で資金を集めるという方法は金融商品取引業の登録が不要。

金融庁からのお墨付きがない代わりに時間と資金を節約し、また下落局面でも利益を得られるような、投資家の利益還元を優先した投資戦略を駆使することも可能になるのです。

こういった背景からGFマネジメントを含む、多くのヘッジファンドで合同会社形態が採用されています。

- 合同会社ハイクア・インターナショナル

- アクション合同会社

- フロンティアキャピタル合同会社 など

GFマネジメント合同会社では独自の「J-Prime戦略」を採用

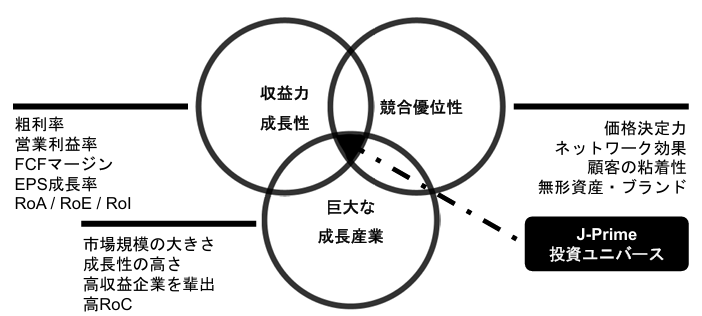

GFマネジメントは「J-Prime戦略」という独自の戦略を採用しています。

投資対象は日本の上場株式。

中でも、収益力・成長力が期待でき、競合優位性があり、巨大な成長産業である、ちょうど「J-Primre投資ユニバース」に当てはまる、20~25の銘柄に集中投資を実施します。

また投資を実施するセクターは以下の通りです。

| 電気機器 | 32% |

| 機械 | 15.7% |

| 情報・通信 | 11.0% |

| 海運業 | 9.3% |

| 卸売業 | 7.5% |

| 精密機器 | 5.7% |

| 化学 | 3.7% |

| サービス業 | 2.2% |

| 現金 | 12.3% |

実際に「J-Primre投資ユニバース」に当てはまる現在のTOP10銘柄をチェックしてみましょう。

- ダイキン

- 川崎汽船

- 信越工業

- 東京エレクトロン

- ローツェ

- 三菱商事

- Disco

- ルネサンス

- アドバンテスト

- 芝浦メカ

これらセクターはまさに、国際的な成長力・競争力も見込める分野でもある一方、日本株のPERは米国株と比べると全体的に割安です。

日本ではすでに大型株であったとしても、まだまだ成長の余地が期待できるということ。

事実、今年2月に日経平均株価は34年ぶりに最高値を更新しました。

これによりGFマネジメントがどれほどの収益を獲得できたのか、気になる方は直接聞いてみても良いでしょう。

GFマネジメント合同会社の出資方法・最低投資額・ロックアップ期間・各種手数料

ではここでGFマネジメントの出資方法・最低投資額・ロックアップ期間・各種手数料について確認していきましょう。

出資方法

GFマネジメントへの出資は以下の3ステップで行います。

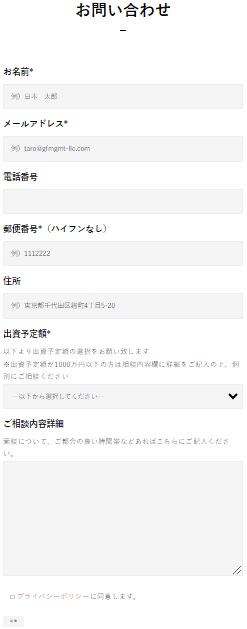

- 公式サイトからお問い合わせ

- 面談

- 契約・出資

まずは公式サイトのお問い合わせフォームを送信します。

その後GFマネジメントから返信がきますので、面談の日程について相談をした後、実際に面談を行う流れとなります。

面談後はその場で契約をしてもOKですが、一度持ち帰って検討後に契約することも可能ですので、本当に自分と合っているのかをじっくりと検討してから契約を行うと良いでしょう。

最低投資額

GFマネジメントは1口100万円・10口からの受け入れなので、最低投資額は1000万円~です。

資産運用は余裕資金で行うことが推奨されています。

余裕資金として1000万円以上を準備できない方は、GFマネジメントへの出資を控えましょう。

余裕資金とは

全体の資金から生活費と近い将来使い道が決まっている資金を引いて残った、使い道の決まっていない資金のこと。

ロックアップ期間

GFマネジメントでは毎年12月末日にしか解約ができず、また解約をするためには毎年11月末日までに同社に対して解約したい旨連絡をする必要があります。

また相場状況によっては資産の売却手続きなどに時間を有し、解約をしてから資金の受取までに最長3か月ほどかかる可能性もあるとのこと。

1月に出資を開始した場合、1年間は大切な資金に触れることができなくなってしまうのということなので、やはり余裕資金での出資がおすすめです。

ただし、中途解約手数料を支払えば12月末日以外の解約も可能とのことです。

各種手数料

GFマネジメントでは以下の手数料が発生します。

- 振込手数料:

出資金を振り込む際の振込手数料は、投資家負担です。

- 社員権発行手数料:

出資金額の3%が出資時に徴収されます。

- 年間管理手数料:

出資金額に対して毎年2%が毎年1月に徴収されます。

- 中途解約手数料:

12月末日以外の退社時期を希望する場合、契約期間が1年未満の出資者は解約時における持分価格に対して10%が徴収されます。

GFマネジメント合同会社はこんな人におすすめ

これまでの内容をふまえ、GFマネジメントの出資におすすめな方の特徴をご紹介します。

余裕資金として1000万円以上の資金がある

資産運用は余裕資金で行うことが推奨されています。

GFネジメントの最低投資額は1000万円~で、また解約可能時期も12月末日のみと限られています。

余裕資金として1000万円以上の資金があり、また解約できる時期まで資金に触れることができなくても生活に支障がないという方にGFマネジメントはおすすめです。

下落市場でも利益を追求したい

GFマネジメントの過去の実績では、コロナショックのような下落相場にも耐性があるどころか、利益を獲得する余裕まであるということが分かりましたよね。

>>過去の実績についてもう一度確認したい方はこちら

今後は「〇〇ショック」のような金融危機が起きて欲しくは無いですが、万が一発生した場合でもGFマネジメントでは利益獲得の可能性が期待できるということ。

下落市場でも利益を追求したいという方にもGFマネジメントはおすすめです。

リターンのバラつきがあるリスクを許容できる

GFマネジメントは日本の大型株が投資対象となるため、日銀の金融政策や米国を中心に海外市場の影響を受けやすく、時にはマイナスとなる場合もあります。

そんなGFマネジメントでは、様々なリスク要因に対して以下のような対策を取っているそうです。

| 銘柄・セクター・相関性の分散 | 1銘柄の配分を全体の10%以下に制限 異なるセクターや業種に分散させることで、個別株式やセクターがポートフォリオ全体に与えるリスクを軽減 ポートフォリオと市場指数の相関性(Correlation)を過去データで分析し、相関係数が0.8以下に収まるポートフォリオを構築 |

| 緻密な企業財務分析 | 株価が一時的に好調だがファンダメンタルズが伴わないと判断した「テーマ株」は投資候補から除外 企業の成長性、収益性、財務の健全性、キャッシュフロー創出能力を四半期ベースで点検 競争力、経営の質と投資実績を詳細に分析し、中長期的な株価成長が見込めない銘柄を特定し排除 |

| リスク調整リターン分析 | ベータ(β)やリスク指数(σ)など過去データの株価指標を考慮して、各銘柄のリスク指数に相対した市場との連動性と株価成長率を評価。この分析により、リスクとリターンのバランスがより有利(即ちSharpeRatioが高い)銘柄を選択 同じ要領で、ボラティリティ水準に見合わないリターン実績を持つ銘柄への露出を軽減 |

| ヘッジ戦略 | 過去のポートフォリオ全体の最大下落率に照準を合わせた株価でストップロス注文を実施し、潜在的な損失を制限 ストップロスは各銘柄のボラティリティ水準に合わせて平均購入単価に対してマイナス20%から最大マイナス40%で設定 ポートフォリオを広範な市場の下落から保護するために、市場指数に対するプットオプションの購入や、先物のショート戦略を検討 |

| 規律あるリバランシング | ポートフォリオの保有銘柄を継続的に評価し、市況の変化や企業の特定の動向などに基づいて必要なアロケーション調整を実行 ポートフォリオのリスクを期初の設定から大きく逸脱した状況を回避するために、最大6ヶ月に一度は時価でウェイトが変更した銘柄のリバランスを実行 |

それでもGFマネジメントの過去の実績を見ると2回マイナスを経験しており、今後もマイナスになる可能性は十分にあります。

ただし、同社ではその他の年で2回のマイナスを上回る+276.6%という驚異の成績を達成できていますから、一時的なマイナスリスクを許容できて、且つ中・長期スパンで利益獲得を目指したいという方にGFマネジメントはおすすめです。

中・長期運用が許容できる

繰り返しになりますが、GFマネジメントでは過去2回のマイナスを経験しています。

例えば初年度でマイナスになったからと解約をしていた場合は元本割れで終わっていたことになります。

つまり、GFマネジメントは短期運用には不向きであるということ。

6年運用して+276.6%の達成ですから、中・長期の運用ができるという方にGFマネジメントは向いているでしょう。

GFマネジメント合同会社についてよくある質問

最後に、GFマネジメントについてよくある質問を確認していきましょう。

- GFマネジメントへ出資する前の注意点はありますか?

- 借金をして1000万円を用意しました。出資しても良いですよね?

- 2023年設立の会社なのになぜ過去の運用実績があるの?

- GFマネジメントはポンジスキームではない?

- GFマネジメントの評判・口コミは?

GFマネジメントへ出資する前の注意点はありますか?

GFマネジメントへ出資をする前の注意点は以下の4つです。

- GFマネジメントの最低投資額は1000万円~。余裕資金で出資しましょう。

- GFマネジメントを含む、銀行の預貯金や国債以外の金融商品は元本の保証はされていません。

- 解約できる時期は12月末日のみに限られており、すぐには解約できません。

- 出資金以外にも各種手数料が徴収されます。

これらの注意点は面談の際に改めて確認をしておくようにしましょう。

借金をして1000万円を用意しました。出資しても良いですよね?

借金やローンを組んでの出資はおすすめしません。

例えば運用利益がプラスになった場合はご自身の資金よりも大きな利益を得られる可能性もありますが、マイナスとなった時には元本毀損の可能性があります。

また借金を返済する際には利子を上乗せする必要があり、結果的に損失を被る可能性も。

GFマネジメントを含む資産運用先への出資は余裕資金で実施するようにしましょう。

2023年設立の会社なのになぜ過去の運用実績があるの?

GFマネジメントは2023年に設立されたヘッジファンドで、GFマネジメント自体の運用実績はありません。

その代わりに、ファンドマネージャーの過去の運用実績を公開しています。

これらはGFマネジメントのこれからの運用を保証するものではありませんが、ファンドマネージャーの過去の実績からは下落耐性があることが分かり、これからの運用の参考にもなるでしょう。

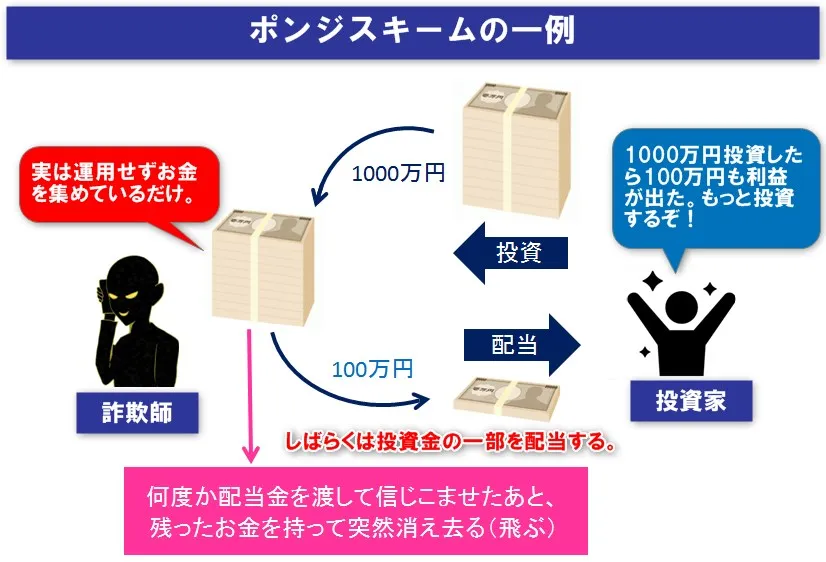

GFマネジメントはポンジスキームではない?

ポンジスキームとは、投資家に出資を募り、出資金の一部を運用で得られた配当金と偽り配当(実際には返金)し、出資金の大部分を持って海外などに逃亡するという詐欺手法です。

非常にシンプルな仕組みであるにも関わらず、投資家は配当を受け取っている(と錯覚している)ので詐欺に気づきにくく、出資者や世間が「詐欺業者では?」と気づく頃には投資家の出資金とともに姿をくらますので立件がしづらく泣き寝入りをするというパターンの多い、厄介な詐欺手法です。

ではここで、GFマネジメントはポンジスキームに当てはまるのかどうか、検証をしてみます。

ポンジスキームなどの詐欺をはたらいて投資家から資金をだまし取る業者には、以下のような特徴が挙げられます

- 元本保証を確約している

- 必ず配当金が得られると宣伝している

- 100%儲かると宣伝している

- 月30%、年60%などと圧倒的な高リターンを宣伝している

- 金融庁への登録がない

- 解約を制限しており、支払いの受け取りが困難

上から1つずつ見てみます。

まず、GFマネジメントから面談の際に提示される資料にはこのような記載があります。

当会社への出資は投資であり、元本を保証することは出来ません。

引用:GFマネジメント

また、当会社に対する出資は様々なリスクがあり、利益が得られることもある反面、場合により、 出資元本を割り込み、損失(元本欠損)が生じる恐れのある取引です。

従いまして、ご出資に際しては出資者様の知識、経験、資力、目的等と照らし合わせ、ご自身のご判 断と責任においてご出資いただきますようお願い申し上げます。

つまり、GFマネジメントでは元本保証を確約していません。

また以下のような記載もあり、必ず配当金が得られるとも、100%儲かるとの宣伝もしていません。

事業の結果、損失が発生し、残余財産が減少している場合には、その残額のみしか返還されず、最悪の場合には、残余財産の分配が不可能になる場合があります。

引用:GFマネジメント

また今後の運用の参考として過去の実績を公開しているものの、それについても以下のように記載があり、今後の運用リターンを保証しているわけでも、確約をしているわけでもないことも分かります。

本資料に示されているポートフォリオのパフォーマンスは、ポートフォリオマネージャーの過去の実績であり、当会社における将来のパフォーマンスを保証するものではありません。

引用:GFマネジメント

ただし、GFマネジメントでは金融商品取引業の登録を行っておらず、すなわち金融庁への登録はありませんが、登録がないのには理由がありました。

>>金融商品取引業の登録がない理由について解説はこちら

また解約できる時期は12月末日のみに限定されていますが、こちらは同意の上で契約に至っているはずです。

>>ロックアップ期間についての解説はこちら

これらを総合的に見て、GFマネジメントがポンジスキームであると判断して出資先の候補から外してしまうのはもったいないな、というのが正直な感想です。

まずは実際に話を聞いてみてからでもポンジスキームかどうかの判断は遅くないのではないでしょうか。

GFマネジメントの評判・口コミは?

GFマネジメントは2023年に設立された新しいヘッジファンドです。

そのためネットやSNSなどで同社の評判・口コミを見つけることができませんでした。

こちちらは見つけ次第アップデートしていきますのでお楽しみに。

まとめ

GFマネジメントでは「J-Prime戦略」を採用しており、日本の大型株の中でも厳選した20~25の銘柄に集中投資を実施します。

そんな「J-Prime戦略」で運用した過去のポートフォリオでは、2018年5月~2023年4月末時点で+277%(年間平均リターン:29%)を達成。

今年2月に日経平均株価は34年ぶりに最高値を更新して日本の株式市場が好調な中、「J-Prime戦略」で選び抜かれた企業の銘柄に投資を実施しているGFマネジメントでも好成績を期待できるのではないでしょうか。

筆者が把握しているGFマネジメントの過去の実績は2023年の6月までなので、現時点の成績がどうなったのか実際に気になる方は、まずはお気軽にお問い合わせを行い、質問をしてみると良いでしょう。

面談にて詳しく解説をしてくれるはずですよ。

お問い合わせ・面談はすべて無料ですので、まずはお気軽にお問い合わせからどうぞ。